CIO Insights: Zeit der Tauben: Die Wende der Fed

Über 20 Jahre am Kapitalmarkt - da gleicht kein Jahr dem anderen und ich kann aus dem Stegreif all die großen und kleinen Krisen dieser Jahre aufzählen. Und auch den Verlauf der hitzigen Diskussionen um all diese Krisen herum skizzieren.

Ein Tag, eine Krise, hat aber für mich und viele andere eine besondere Bedeutung. Es war der 15. September 2008. Ich war im Urlaub in Portugal. Mein Handy ging schon früh morgens los; das Geräusch von eingehenden SMSs brach nicht ab: „Lehmann ist pleite!“ – das war die Kernaussage all dieser Nachrichten. Dieser Tag markierte den Höhepunkt dessen, was heute unter Great Financial Crisis oder der globalen Finanzkrise bekannt ist. Nachdem noch Anfang des Jahres, nämlich im März 2008 die amerikanische Zentralbank (Fed) die Bank Bear Stearns gerettet hatte, ließ sie jetzt die Investmentbank Lehmann Brothers fallen. Damit versuchte sie in diesem Moment ein Zeichen ihrer Unabhängigkeit zu setzen, doch im Nachgang musste sie ebenso bei ihrer zweiten Aufgabe Farbe bekennen, nämlich der Stabilisierung des Finanzsystems. Die Frage nach Unabhängigkeit der Fed begleitet uns seither.

Heute flammt diese Frage neu auf – und das in einer zugespitzten politischen Lage. Donald Trump stellt öffentlich die Politik der Fed, insbesondere von Jerome „Too Late“ Powell an den Pranger. Aktuell attackiert er ebenfalls Gouverneurin Lisa Cook. Präsident Trump ging sogar soweit, sie zu entlassen. Über die Rechtmäßigkeit dieser Maßnahme muss jetzt der Oberste Gerichtshof entscheiden. Sein Ziel ist dabei klar: Das Board of Governors so umzubauen, dass die Geldpolitik der amerikanischen Zentralbank künftig auf „seiner“ Linie liegt. Und „seine“ Linie sieht niedrigere Leitzinsen vor.

Aufbau der amerikanischen Zentralbank

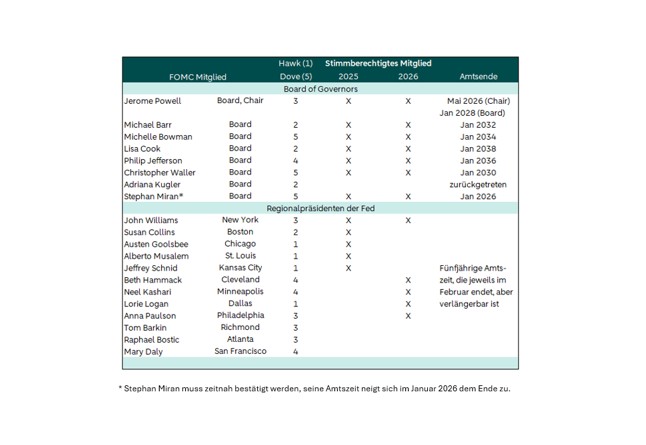

Um die aktuelle Situation besser einzuordnen, ist es wichtig, den Aufbau des Zinsgremiums und die anstehenden Wechsel zu verstehen. Das Federal Open Market Committee (FOMC), welches über die amerikanischen Leitzinsen entscheidet, besteht aus zwölf stimmberechtigten Mitgliedern:

- sieben Fed Governors in Washington (= Board of Governors)

- dem Präsidenten der New York Fed,

- sowie vier weiteren Regionalpräsidenten, die auf Rotationsbasis teilnehmen.

Die Fed Governors werden vom Präsidenten der USA ernannt und vom Senat bestätigt – ihre Amtszeiten betragen 14 Jahre. In diesem Jahr trat Fed Governor Kugler aus persönlichen Gründen zurück. Lisa Cook steht unter politischem Druck und die Amtszeit von Jerome Powell als Fed Chairman neigt sich im Mai 2026 ihrem Ende zu. Nach geltendem Recht kann Jerome Powell weiterhin Teil des Boards of Governors bleiben (bis Januar 2028). Fed Governor Miran muss im Januar 2026 erneut bestätigt werden, da zu diesem Zeitpunkte seine Amtszeit offiziell endet.

Die vier regionalen Präsidenten werden von den jeweiligen Regionalbanken – zwölf an der Zahl - nominiert, müssen aber durch das Board of Governors bestätigt werden. Und hier kommt eine weitere Deadline ins Spiel: Turnusgemäß müssen im Februar 2026 die neuen regionalen Präsidenten bestätigt werden.

Diese komplexe Architektur des FOMC soll grundsätzlich verhindern, dass kurzfristige politische Interessen zu stark auf die Geldpolitik der Fed durchschlagen. Gleichzeitig eröffnet sie aber in der aktuellen Lage Ansatzpunkte für Einflussnahme. Wenn das Board of Governors mehrheitlich von Trump-Anhängern besetzt ist, könnte es unliebsame regionale Präsidenten blockieren oder deren Wiederbestellung im Februar 2026 verhindern.

Von Fed Falken und Fed Tauben

In der Nomenklatur der Zentralbänker sprechen wir grundsätzlich von zwei möglichen Ausrichtungen: den sogenannten Falken ( = hawks) und Tauben ( = doves):

- Falken stehen für straffe Geldpolitik und Inflationsbekämpfung, auch um den Preis schwächeren Wachstums.

- Tauben dagegen bevorzugen niedrige Zinsen und die Stützung von Beschäftigung und Konjunktur.

Präsident Trump spricht sehr offen darüber, dass die Leitzinsen in den USA zu hoch seien. Damit wünscht er sich eine eher „taubenhaft“ orientierte Fed. Und auch ohne seine direkte Einflussnahme werden durch die reguläre Rotation ab Februar 2026 taubenhaftere Stimmen lauter im FOMC als bisher. Mit stärkerem politischen Einfluss seitens des US Präsidenten im Board of Governors (durch Benennung eines dovischen Kandidaten für Lisa Cook, Bestätigung von Fed Governor Miran für weitere 14 Jahre und einem neuen Fed Chair) würde dieser Trend sogar deutlich verstärkt.

Mögliche Folgen für Märkte und Anleger

Und damit sind wir wieder am Ausgangspunkt unserer Diskussion angekommen, nämlich der Frage nach der Unabhängigkeit der Fed. Eine politisch abhängige Zentralbank würde weitreichende Konsequenzen haben. Kurzfristig ist eine stimulierende Geldpolitik zu erwarten, was unter Umständen die Inflation und die Inflationserwartungen ansteigen lassen würde (in Abhängigkeit der Lage am Arbeitsmarkt). Sollten Investoren das Vertrauen in die Fähigkeit oder den Willen der Fed, die Inflation zu kontrollieren, verlieren, würden die langfristigen US Zinsen wohl steigen. Sowohl die US-Regierung als auch US-Verbraucher und Unternehmen wären dann mit höheren Kreditkosten konfrontiert, was insbesondere vor dem Hintergrund der hohen US Schuldenlast kritisch wäre. Die langen Amtszeiten der Fed-Gouverneure, die ausdrücklich dazu konzipiert sind, politische Wechsel zu überdauern, würden in der aktuellen und zukünftigen Besetzung, ab 2026 nämlich, bedeuten, dass ein einseitig ausgerichtetes Gremium, über die Amtszeit des Präsidenten Donald Trump hinaus, Geldpolitik der USA maßgeblich bestimmen würde.

Und so bleibt uns am Ende eins, nämlich darauf zu bauen, dass die Fed, auch wenn ab 2026 „taubenhafter“ geprägt, immer im Kontext der vorliegenden, wirtschaftlichen Daten (also datenabhängig) agiert und nicht nach der Pfeife eines Präsidenten tanzt.